الفهرس

- معايير اختيار أفضل 10 أسهم للاستثمار في 2026

- أفضل 10 أسهم للاستثمار في 2026

- ملخص أفضل 10 أسهم لعام 2026 والأسعار المستهدفة

- القائمة الموسعة لأفضل 10 أسهم للاستثمار في 2026

- كيف تبدأ الاستثمار في أفضل الأسهم خلال 2026

- كيفية العثور على أفضل الأسهم للاستثمار في 2026

- ما هي أفضل شركات التداول للاستثمار في الأسهم؟

- ملخص

أفضل 10 أسهم للاستثمار في 2026

يمكن أن يكون الاستثمار في الأسهم تحديًا كبيرًا، في ظل وجود العديد من الخيارات المتاحة، خاصة في 2024، حيث تزداد العوائق مع سوق متقلب، واقتصاديات تعاني، ومشكلات سياسية وحروب تنجر لها كثير من البلدان.

يتوقع الاقتصاديون في جميع أنحاء العالم أن يتباطأ النمو الاقتصادي الأمريكي في الأرباع المتبقية من 2024، حيث يؤثر ارتفاع أسعار الفائدة وارتفاع ديون المستهلكين على الاقتصاد. وقد يصبح من الصعب على المستثمرين العثور على أسهم موثوقة ليستثمروا فيها إذا ظلت أسعار الفائدة عند أعلى مستوياتها خلال 23 عامًا لفترة طويلة.

وتستمر مخاوف المستثمرين بشأن التضخم وارتفاع أسعار الفائدة والتباطؤ الاقتصادي المحتمل، فقد سجل مؤشر ستاندرد آند بورز 500 ربعين متتاليين من المكاسب بنسبة 10٪ للمرة الثامنة فقط منذ عام 1950. وفي يناير، وصل مؤشر S&P 500 أيضًا إلى أعلى مستوى جديد له على الإطلاق خلال عامين.

فسواء كنت جديدًا في عالم الاستثمار أو لديك خبرة كبيرة، فإن اختيار الأسهم المناسبة يعد أمرًا هامًا لتحقيق أهدافك الاستثمارية. لهذا السبب قمنا في أرينسن بتجميع هذه القائمة التي تضم أفضل 10 أسهم للاستثمار في 2024، بناء على بحث كبير استمر لشهر تقريبًا، لنستقر على هذه القائمة من الأسهم التي توفر إمكانات النمو والاستقرار، مما يسهل عليك اتخاذ قرارات استثمارية مستنيرة.

نصيحة الكاتب: من تجربتي، أخطر خطأ يمكن أن يقع فيه المستثمر هو البحث عن اليقين في سوق بطبيعته متغير. لا تبحث عن السهم المثالي، بل عن الشركة التي تفهم نموذج عملها جيدًا، وتدرك كيف تربح، وكيف تواجه الأزمات. القرار الجيد لا يأتي من توقع المستقبل، بل من الاستعداد له بعقلانية وصبر.

يتجه الاقتصاد الأمريكي نحو تباطؤ في النمو خلال 2024 نتيجة ارتفاع أسعار الفائدة وزيادة ديون المستهلكين، ما يجعل اختيار الأسهم الجيدة أكثر تحديًا.

تزايدت أهمية اختيار الأسهم بعناية في ظل تقلبات السوق والمخاطر السياسية والاقتصادية العالمية المستمرة، خاصة في ظل تذبذب مؤشرات مثل S&P 500.

قامت منصة أرينسن بإعداد قائمة دقيقة لأفضل 10 أسهم للاستثمار في 2024، بناءً على تحليل معمق استغرق شهرًا كاملاً، مع مراعاة عوامل مثل الأداء والتوجهات المستقبلية.

الأسهم المختارة تغطي قطاعات متنوعة تشمل التكنولوجيا، الرعاية الصحية، الطيران، التجارة الإلكترونية، وأشباه الموصلات، مما يوفر تنويعًا للمستثمرين.

تصدر سهم إنفيديا القائمة بفضل ريادته في الذكاء الاصطناعي ونمو إيراداته بأكثر من 400٪ من هذا القطاع، مع فرص توسع جغرافي واعدة.

برز سهم مايكروسوفت كخيار موثوق بفضل قوتها في الحوسبة السحابية وتطبيقات الذكاء الاصطناعي وتوقعات قوية للنمو في الإيرادات والأرباح.

أظهرت أسهم مثل Broadcom وAMD وSupermicro أداءً مذهلًا نتيجة الطلب القوي على رقائق الذكاء الاصطناعي والحلول السحابية، مما يعزز جاذبيتها الاستثمارية.

جذبت أسهم الرعاية الصحية مثل Eli Lilly اهتمام المستثمرين بفضل أدوية جديدة ناجحة ونمو قوي في الإيرادات والأرباح، خاصة في قطاعات مثل السكري وفقدان الوزن.

تستفيد شركات مثل Delta Airlines من تعافي قطاع السفر وتحقيقها لأرباح مستقرة، إلى جانب خطط لتحديث الأسطول وتوزيع الأرباح مجددًا.

تُظهر أسهم مثل علي بابا وميكرون فرص نمو طويلة الأجل رغم التحديات، حيث تسعى الشركتان لتنويع أعمالهما وزيادة حصتهما في السوق العالمي، لا سيما في مجالات التكنولوجيا والذكاء الاصطناعي.

معايير اختيار أفضل 10 أسهم للاستثمار في 2026

عند اختيار أفضل الأسهم للاستثمار، لا أعتمد على القوائم الجاهزة أو الترشيحات السريعة، بل أُفضل دائمًا النظر للصورة الكاملة. أثناء إعداد هذه القائمة، ركزت على مجموعة من المعايير التي أراها الأكثر تأثيرًا على أداء الأسهم خلال عام 2026، خاصة في ظل سوق مليء بالتقلبات وعدم اليقين.

من أهم العوامل التي وضعتها في الاعتبار:

الأداء المالي للشركة: قوة الإيرادات، نمو الأرباح، وقدرة الشركة على الحفاظ على هوامش ربح مستقرة.

اتجاهات القطاع: هل تعمل الشركة في صناعة تشهد توسعًا حقيقيًا، أم في قطاع يواجه تحديات هيكلية؟

توقعات السوق: نظرة المحللين، خطط التوسع، والمحفزات المحتملة للنمو.

المرونة في مواجهة الأزمات: كيف تتعامل الشركة مع ارتفاع أسعار الفائدة أو التباطؤ الاقتصادي؟

الرؤية طويلة الأجل: هل نموذج عمل الشركة قابل للاستمرار والتطور خلال السنوات القادمة؟

خلال هذا الدليل، لن أكتفي بذكر أسماء الأسهم فقط، بل سأشارك الأسباب التي دفعتني لاختيار كل سهم، ونقاط القوة التي أراها داعمة له، بالإضافة إلى المخاطر التي يجب أن يكون المستثمر واعيًا لها. سواء كنت تبحث عن أسهم نمو، أو دخل من توزيعات الأرباح، أو مجرد تنويع ذكي لمحفظتك، ستجد في هذه القائمة خيارات تناسب أهداف مختلفة.

لماذا تثق في قائمة أرينسن؟

أنا لا أكتب هذا الدليل من منظور نظري فقط. إلى جانب عملي في تحليل الأسواق، أنا أيضًا مستثمرة، ومررت بتجارب حقيقية في الشراء والانتظار، وفي اتخاذ قرارات صائبة وأخرى أقل نجاحًا.

اعتمادي في هذه القائمة قائم على تحليل البيانات المالية، متابعة تحركات السوق، ودراسة أداء الشركات على مدار أكثر من دورة اقتصادية. كما أنني أُحدّث نظرتي للأسهم باستمرار، لأن ما كان مناسبًا في 2024 قد لا يكون الخيار الأفضل في 2026.

هذه القائمة ليست دعوة للشراء الأعمى، بل محاولة لتسليط الضوء على شركات أرى أنها تمتلك مقومات حقيقية للنمو والاستقرار، مع ترك القرار النهائي لك بناءً على أهدافك وقدرتك على تحمل المخاطر.

اقرأ أيضًا: طريقة تداول الأسهم للمبتدئين

أفضل 10 أسهم للاستثمار في 2026

1- إنفيديا NVDA

2- مايكروسوفت MSFT

3- برودكوم AVGO

4- سيلز فورس CRM

5- إي إم دي AMD

6- سوبر ميكرو SMCI

7- إيلاي ليلي LLY

8- خطوط دلتا الجوية DAL

9- علي بابا BABA

10- ميكرون MU

ملخص أفضل 10 أسهم لعام 2026 والأسعار المستهدفة

إسم السهم | رمز السهم | العائد التاريخي المرجعي حتى 2025 | السعر المستهدف لعام 2026 |

|---|---|---|---|

إنفيديا | NVDA | 239% | 230$ – 350$ |

مايكروسوفت | MSFT | 58.19% | 450$ – 590$ |

برودكوم | AVGO | 104.23% | 415$ – 460$ |

سيلز فورس | CRM | 98.46% | 260$ – 280$ |

إي إم دي | AMD | 127.59% | 180$ – 300$ |

سوبر ميكرو | SMCI | 246.24% | 80$ – 160$ |

إيلاي ليلي | LLY | 69.91% | 950$ – 1,100$ |

خطوط دلتا الجوية | DAL | 23.03% | 60$ – 75$ |

علي بابا | BABA | -10.81% | 100$ – 150$ |

ميكرون | MU | 71.92% | 180$ – 300$ |

السعر المستهدف بحسب محللي وول ستريت*

القائمة الموسعة لأفضل 10 أسهم للاستثمار في 2026

في هذا الجزء نستعرض كل سهم بشكل مفصل، مع توضيح لمجال عمل الشركة، ومناقشة الأسباب الرئيسية وراء تميز السهم.

1- إنفيديا NVDA

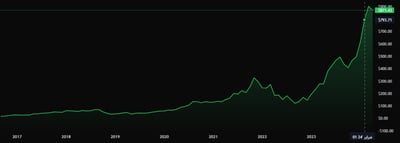

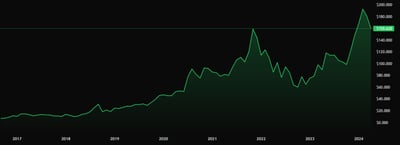

سهم إنفيديا ظل محط اهتمامي خلال السنوات الأخيرة، خاصة مع تحوله إلى لاعب محوري في سوق الذكاء الاصطناعي والحوسبة المتقدمة. أداء السهم لم يكن فقط ارتفاعًا في الأسعار، بل انعكس أيضًا على نتائج الشركة المالية بشكل واضح.

خلال العام المالي 2025، حققت إنفيديا إيرادات تقارب 130 مليار دولار، مع صافي دخل يقارب 73 مليار دولار، ما يعكس قوة الطلب على منتجاتها في مراكز البيانات وأشباه الموصلات. وحتى بداية نصف 2026، تسجل الشركة أرقامًا قوية أيضًا: في الربع الأول من السنة المالية بلغت الإيرادات نحو 44 مليار دولار، بزيادة سنوية تقارب 69%، مدفوعة بقوة الطلب في قطاعات الذكاء الاصطناعي والألعاب.

توقعاتي لسعر السهم خلال 2026 تشير إلى أن السعر المستهدف المتوسط يتراوح حول 260–300 دولار بنهاية العام، مع احتمالية أن يصل إلى مستويات أعلى إذا استمرت وتيرة النمو في الطلب على رقائق الذكاء الاصطناعي والمراكز السحابية.

لماذا أرى سهم إنفيديا ما زال جذابًا للاستثمار في 2026؟

أولًا، القيمة السوقية التاريخية للشركة تجاوزت 4 تريليونات دولار، ما يعكس ثقة المستثمرين في مكانتها الاستراتيجية في الشبكات السحابية والحوسبة المتقدمة.

ثانيًا، الشركة لا تعتمد فقط على البطاقات الرسومية للألعاب، بل توسعت لتشمل:

منصات الذكاء الاصطناعي الشامل، التي من المتوقع أن تعزز النمو خلال النصف الثاني من 2026.

الحلول الخاصة بـ التعلم العميق وحوسبة المراكز السحابية.

وحدات معالجة متقدمة للخوادم والبيانات.

ثالثًا، البيانات الأخيرة تشير إلى أن إنفيديا قادرة على تجاوز توقعات الإيرادات الفصلية حتى في ظل ضغوط السوق، وهو مؤشر قوي على مرونة النمو وقدرتها على تحويل طلب الذكاء الاصطناعي إلى نتائج مالية مستقرة.

أخيرًا، ما يجعلني واثقة جدًا من السهم هو أن معدل نمو الإيرادات المتوقع لعام 2026 يتفوق كثيرًا على متوسط نمو الشركات الكبرى في القطاع التكنولوجي، مما يجعله سهمًا لا ينافس فقط في حجم السوق الحالي، بل في اتجاهات النمو المستقبلية.

اقرأ أيضًا: كيفية شراء سهم إنفيديا Nvidia وما هي شرعية تداول سهم NVDA

2- مايكروسوفت MSFT

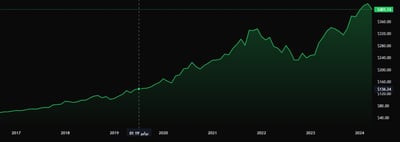

كان عام 2025 عامًا قويًا بالنسبة لي كمستثمرة في سهم مايكروسوفت، حيث ارتفعت الأسهم بنسبة تقارب 45% خلال العام، مع استمرار زخم النمو في قطاع الحوسبة السحابية والذكاء الاصطناعي. هذا الأداء جعلني أشعر بالرضا عن اختياراتي، خاصة بعد متابعة دقيقة للنتائج المالية للشركة والاتجاهات السوقية.

لماذا أرى سهم مايكروسوفت جذابًا للاستثمار في 2026؟

أولًا، التنوع الكبير في منتجات الشركة يمنحها قوة استثنائية:

الحوسبة السحابية Azure: حققت الشركة نموًا بنسبة 28% في الإيرادات السنوية لعام 2025، مع أكثر من 60,000 عميل الآن، مما يجعلها رائدة في السوق ويعزز ثقة المستثمرين.

الذكاء الاصطناعي التوليدي: أدوات مثل Copilot تساعد الشركات على تلخيص المستندات، إنشاء الصور، وتحسين الإنتاجية، ما يعزز الطلب على اشتراكاتها بشكل مستمر.

البرمجيات المكتبية والتطبيقات الإنتاجية: Word، Excel، Outlook وPowerPoint تدمج الذكاء الاصطناعي، مع توقع زيادة الطلب بنسبة 25% سنويًا حتى 2030، ما يعني نمو مستدام للإيرادات.

ثانيًا، النتائج المالية تؤكد استقرار الشركة وقوة نموها:

إيرادات مايكروسوفت لعام 2025 وصلت إلى 250 مليار دولار، مع صافي أرباح حوالي 93 مليار دولار.

توقعاتي لعام 2026 تشير إلى وصول الإيرادات إلى 280 مليار دولار، مع نمو محتمل في الأرباح بنسبة 12–15%، مما يجعل السهم خيارًا ممتازًا للمستثمرات اللواتي يبحثن عن نمو طويل الأمد واستقرار مالي.

ثالثًا، ما أعجبني شخصيًا هو استراتيجيتها الذكية في مواجهة المنافسة، حيث تتفوق على منافسيها في السوق السحابي مثل أمازون وجوجل، وتواصل جذب عملاء جدد بشكل مستمر، ما يعزز الثقة في سهم MSFT.

رأيي الشخصي: بالنسبة لي، سهم مايكروسوفت ليس فقط فرصة للاستثمار، بل أراه أداة لبناء محفظة قوية ومستدامة. التوازن بين الابتكار، الإيرادات المستقرة، والانتشار العالمي يجعلني واثقة من أن هذا السهم سيستمر في تقديم فرص نمو جذابة خلال 2026 وما بعدها.

اقرأ أيضًا: كيفية شراء سهم مايكروسوفت Microsoft وتداوله .. وما هي شرعية تداول MSFT

3- برودكوم AVGO

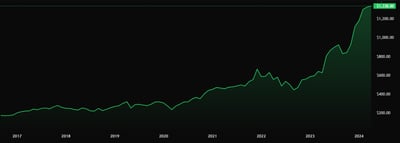

تضاعف سهم شركة برودكوم لأشباه الموصلات في عام 2025، ولكن واجهتني تقلبات صغيرة في بداية العام الحالي، حيث تراجع السهم في يناير قبل أن يستعيد قوته لاحقًا. برغم هذه التذبذبات، كنت واثقة من أن AVGO لديها أفق مشرق، وكنت أتابع بحرص كيف ستتطور الأمور.

لماذا أرى سهم برودكوم خيارًا جيدًا للاستثمار في 2026؟

نمو الإيرادات والأرباح: سجلت برودكوم إيرادات للعام 2025 حوالي 53 مليار دولار، مع أرباح تشغيلية قوية، ما يعكس مرونة الشركة وقدرتها على التعامل مع التقلبات السوقية.

الطلب على رقائق الذكاء الاصطناعي: الطلب على شرائح الذكاء الاصطناعي استمر في النمو بشكل ملحوظ، حيث تشكل الآن حوالي 38% من إيرادات أشباه الموصلات للشركة، مع توقعات بأن تزيد حصتها في السوق خلال 2026.

موقعها في سوق الدوائر المتكاملة المتقدمة (ASICs): تمتلك برودكوم حوالي 35% من هذا السوق، والذي يُقدر بنحو 15 مليار دولار سنويًا، مما يمنح السهم ميزة تنافسية كبيرة واستقرارًا نسبيًا أمام المنافسين.

رأيي الشخصي: بالنسبة لي، الاستثمار في AVGO ليس مجرد متابعة لسعر السهم، بل اختيار سهم ذو أساسات قوية ونمو مستمر، مع فرص حقيقية في سوق الذكاء الاصطناعي. شعوري بالثقة بهذا السهم جعلني أتمسك به في محفظتي، وأرى أن 2026 ستكون سنة ممتازة لمستثمري برودكوم.

اقرأ أيضًا: أفضل استراتيجيات المضاربة في الأسهم

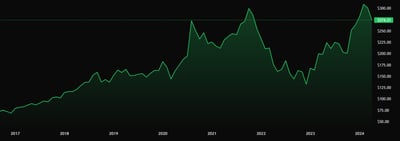

4- سيلز فورس CRM

على مدى السنوات الثلاث الماضية، ارتفع سهم سيلز فورس حوالي 50%، ووصل في أوائل 2025 إلى أعلى مستوى له على الإطلاق، رغم تباطؤ النمو وبعض الانتقادات من المستثمرين في النصف الأول من العام الماضي.

شخصيًا، تذكرت كم شعرت بالقلق حين بدأت الأخبار عن تسريح آلاف الموظفين وتقليص النفقات والتسويق، وتعليق عمليات الاستحواذ. لكن مع مرور الوقت، لاحظت أن هذه التحركات كانت استراتيجية ذكية من الشركة لتعزيز ربحية الأسهم وطمأنة المستثمرين، بما في ذلك توزيعات الأرباح الأولى بعائد 0.5%، وهذا أعطاني ثقة أكبر في السهم واستمررت بالاحتفاظ به في محفظتي.

لماذا أرى سهم سيلز فورس خيارًا جيدًا للاستثمار في 2026؟

الهيمنة على سوق إدارة علاقات العملاء (CRM): تمتلك Salesforce أكبر منصة CRM على السحابة في العالم، مع حصة سوقية تتجاوز 20%، بينما منافسوها (أدوبي، ساب، أوركل، مايكروسوفت) لا يزالون بعيدين عنها.

توسيع الخدمات والابتكار بالذكاء الاصطناعي: استفادت الشركة من نمو منصتها لإطلاق خدمات التسويق السحابي، التجارة الإلكترونية، التحليلات، وتطوير التطبيقات. منصة Einstein AI تُساعد الشركات على اتخاذ قرارات أكثر ذكاءً، وهو ما يعزز قوة السهم على المدى الطويل.

نمو الإيرادات والربحية: يتوقع المحللون نمو إيرادات سيلز فورس بمعدل سنوي مركب حوالي 10% خلال 2025–2027، مع ارتفاع ربحية السهم بمعدل سنوي مركب 29%، ما يجعل السهم خيارًا جذابًا لمستثمري النمو.

استراتيجيات تحسين القيمة للمستثمرين: تستمر الشركة في خفض التكاليف، إعادة شراء الأسهم، وتحسين توزيع الأرباح لتعويض أي تباطؤ في نمو المبيعات، وهو ما يعكس قدرتها على إدارة الرياح المعاكسة بذكاء.

رأيي الشخصي: أحببت في هذا السهم أنه لا يعتمد فقط على النمو، بل على الاستدامة والمرونة. متابعة خطوات Salesforce في 2025 جعلتني أكثر ثقة بأن CRM ستظل استثمارًا ناجحًا بالنسبة لي في 2026.

5- إي إم دي AMD

خلال العام الماضي، لاحظت كيف تحول سهم إي إم دي بشكل لافت، حيث ارتفع بنسبة 154% نتيجة التركيز الجديد للشركة على تكنولوجيا الذكاء الاصطناعي والشراكات الاستراتيجية مع شركات كبرى مثل ميتا ومايكروسوفت. بصراحة، متابعة هذه التحركات جعلتني أشعر بالحماس لاستثمار جزء من محفظتي في السهم، خاصة مع هذه الرؤية الواضحة للنمو المستقبلي.

لماذا أرى سهم AMD فرصة استثمارية ممتازة في 2026؟

الذكاء الاصطناعي كمحرك للنمو: تدفع AMD بقوة نحو السوق الناشئ للذكاء الاصطناعي، وتهدف لتكون منافسًا رئيسيًا لإنفيديا. الكشف عن وحدة معالجة الرسومات MI300X AI يجعلها لاعبًا مهمًا في القطاع، خاصة مع تبنيها من قبل منصات مثل Azure واهتمام ميتا بها.

نتائج مالية قوية ومستقبل واعد: في الربع الرابع من 2023، ارتفعت إيرادات AMD بنسبة 10% على أساس سنوي لتصل إلى 6 مليارات دولار، مع نمو قطاع مراكز البيانات بنسبة 38%، وشريحة عملاء أجهزة الكمبيوتر ارتفعت بنسبة 65%.

تقديرات ربحية السهم والسعر المستهدف: المحللون يتوقعون أن يصل ربح السهم إلى أكثر من 7 دولارات خلال العامين القادمين، مع نسبة السعر إلى الأرباح الآجلة 55، ما يترجم إلى سعر سهم مستهدف حوالي 396 دولارًا، بزيادة متوقعة تصل إلى 98% بحلول 2026.

الشراكات الاستراتيجية: علاقتها مع شركات كبرى مثل ميتا ومايكروسوفت تضمن لها موطئ قدم قوي في سوق سريع النمو، وتفتح فرصًا لنمو إضافي بعيد المدى.

رأيي الشخصي: ما جذبني في هذا السهم هو أنه لا يركض خلف إنفيديا فقط، بل يسعى لبناء مساحته الخاصة في الذكاء الاصطناعي، مع مزيج من الابتكار والنمو المالي المستدام. بالنسبة لي، AMD تمثل فرصة ممتازة للنمو طويل الأجل في 2026، وهي إضافة مميزة لأي محفظة تستهدف أسهم التكنولوجيا المستقبلية.

اقرأ أيضًا: أفضل شركات الاستثمار في البورصة والأسهم

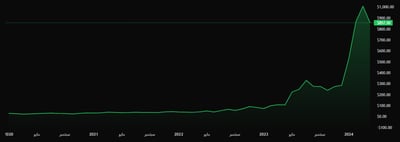

6- سوبر ميكرو SMCI

أعتبر سوبر ميكرو من الشركات المفضلة لدي في مجال الذكاء الاصطناعي. خلال العامين الماضيين، ارتفع السهم بنسبة هائلة.

توفّر الشركة خوادم متطورة وموفرة للطاقة لدعم الحوسبة عالية الأداء ومراكز البيانات الضخمة والذكاء الاصطناعي. أدى ظهور الذكاء الاصطناعي التوليدي إلى زيادة الطلب بشكل كبير، وسرعان ما انعكس هذا على نتائج الشركة المالية وارتفاع سعر السهم.

لماذا أرى في سوبر ميكرو فرصة استثمارية؟

لقد كانت سوبر ميكرو لاعبًا رئيسيًا في سوق الخوادم منذ فترة طويلة، لكن نموها في العام الماضي كان استثنائيًا.

في الربع الرابع من 2025، سجلت الشركة إيرادات بلغت نحو 4.2 مليار دولار، بارتفاع 105% على أساس سنوي. كما ارتفعت ربحية السهم بنسبة 90% لتصل إلى 5.95 دولار.

تشير الإدارة إلى استمرار تسارع الطلب على منتجاتها، وتتوقع أن تصل إيرادات الربع الأول من 2026 إلى نحو 4.5 مليار دولار، أي زيادة تقارب 210% مقارنة بالعام الماضي.

يعكس هذا الأداء اهتمام الشركة المتزايد بالذكاء الاصطناعي، وسعيها لتطوير مراكز البيانات بوتيرة أسرع لتعزيز قدرات التشغيل في هذا المجال.

مع تزايد الطلب على الخوادم المخصصة للذكاء الاصطناعي، تسعى سوبر ميكرو للسيطرة على جزء كبير من السوق. تمتلك الشركة حاليًا حوالي 7% من الحصة السوقية العالمية في هذا القطاع، مما يعزز فرص نمو السهم مستقبلاً ويزيد من العوائد المحتملة على الاستثمار.

رأيي الشخصي: أحببت في سوبر ميكرو التوسع السريع في سوق الذكاء الاصطناعي، والنمو المستمر في الإيرادات والأرباح. السهم يمنح فرصة لتحقيق مكاسب ملموسة مع التحكم في المخاطر بفضل الحصة السوقية والتوسع العالمي للشركة.

7- إيلاي ليلي LLY

من التجارب التي علمتني الكثير كمستثمرة، كانت متابعة سهم إيلاي ليلي تجربة تعليمية قيّمة، إذ أظهرت الشركة قدرتها على قيادة قطاع الرعاية الصحية والتقنيات الطبية الحيوية بثبات رغم تقلبات السوق.

في العام المالي 2025، حققت إيلاي ليلي إيرادات بلغت نحو 36 مليار دولار، مع نمو ملحوظ في صافي الربح مقارنة بالعام السابق. جاء هذا النمو مدفوعًا بالطلب المتزايد على المنتجات العلاجية المتقدمة، وخاصة في مجالات الأورام، الأمراض المناعية، والسكري.

كما ارتفعت ربحية السهم المعدلة بشكل ثابت، مما يعكس كفاءة الإدارة وقدرتها على تحسين العمليات وزيادة العائد للمستثمرين.

لماذا أرى سهم LLY فرصة جيدة للاستثمار في 2026؟

تنوع محفظة المنتجات: لا تعتمد الشركة على دواء واحد فقط، بل تمتلك مجموعة واسعة من المنتجات التي توفر عوائد مستقرة، سواء من العلاجات القائمة أو تلك التي تحت التطوير.

توزيعات الأرباح المستقرة: الشركة حافظت على توزيع أرباح منتظم خلال السنوات الماضية، مع زيادة تدريجية، ما يجعلها خيارًا جذابًا للمستثمرات الباحثات عن دخل ثابت إلى جانب نمو محتمل.

استثمارات كبيرة في البحث والتطوير: الشركة تواصل استثمارها في الابتكار، سواء في تطوير علاجات متقدمة أو أدوية جديدة لمعالجة أمراض معقدة، ما يعزز قدرتها على النمو المستدام.

توقعات المحللين لعام 2026: تشير التوقعات إلى أن السهم قادر على تحقيق نمو إضافي في الأرباح والإيرادات، مع احتمال ارتفاع سعر السهم بشكل ملحوظ إذا استمرت النجاحات العلمية وخطط التوسع.

رأيي الشخصي: ما شدّني في LLY هو التوازن بين الاستقرار المالي والنمو طويل الأجل. السهم لا يتأثر فقط بالتيارات القصيرة الأجل في السوق، بل يبني قيمة حقيقية مستدامة، مما يجعله خيارًا ممتازًا لإضافته إلى محفظتي الاستثمارية لعام 2026.

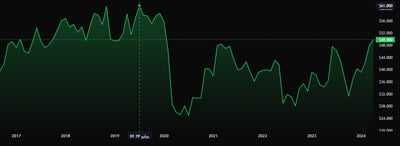

8- خطوط دلتا الجوية DAL

أعتبر خطوط دلتا الجوية DAL من الأسهم الواعدة في قطاع الطيران. تستفيد الشركة من زيادة الطلب على السفر الجوي، ما يعزز أدائها المالي. كما أن توزيع الأرباح ربع السنوي على المساهمين يساهم في جذب المستثمرين.

لماذا أرى في سهم DAL فرصة استثمارية؟

تحسّن الطلب على السفر الجوي المحلي والدولي يدعم إيرادات الركاب ويقوي المركز المالي للشركة.

في الربع الرابع من 2025، حققت دلتا إيرادات وأرباحًا أفضل من التوقعات، مع زيادة الإيرادات المعدلة بنسبة 4% مقارنة بالعام الماضي. تجاوزت السيولة النقدية للشركة 4.1 مليار دولار، بينما بلغت الديون نحو 3 مليار دولار، ما يمنحها قدرة كافية لتغطية الالتزامات والتوسع في المستقبل.

استأنفت الشركة توزيعات الأرباح ربع السنوية بعد توقف مؤقت بسبب جائحة كورونا. وتبلغ توزيعات الأرباح حاليًا 0.10 دولار لكل سهم، ما يعكس التزام الشركة تجاه مساهميها وخطتها المالية المستدامة التي تشمل سداد ديون تتجاوز 10 مليارات دولار على مدار السنوات القادمة.

كما تشمل جهود تحديث الأسطول صفقة مع شركة إيرباص لشراء 20 طائرة من طراز A350-1000، مع بدء التسليم في عام 2026، وخيارات لشراء 20 طائرة إضافية، إلى جانب خدمة محركات Trent XWB-97 من رولز رويس.

💡 رأيي الشخصي: أحببت في دلتا توازنها المالي واستقرارها في توزيع الأرباح، مع قدرتها على الاستفادة من نمو السفر الجوي العالمي. السهم يمنح فرصة للنمو المستمر مع الحفاظ على مستوى جيد من الأمان المالي للمستثمر.

اقرأ أيضًا: أفضل شركات تداول الأسهم الامريكية

9- علي بابا BABA

أعتبر علي بابا من الشركات القوية في التجارة الإلكترونية والخدمات السحابية بالصين. بالرغم من التحديات الأخيرة، إلا أن الشركة تستعيد نموها تدريجيًا، ما يجعل سهمها فرصة استثمارية واعدة لعام 2026.

لماذا أرى في سهم BABA فرصة استثمارية؟

ارتفعت إيرادات علي بابا بنسبة 11% في السنة المالية 2024، مقارنة بالعام السابق، ويستمر نمو الأعمال الدولية الرقمية للشركة مثل Lazada في جنوب شرق آسيا، Trendyol في تركيا، وAliExpress عبر الحدود. هذا التوسع الخارجي ساعد الشركة على تعويض تباطؤ النمو في أسواق Taobao وTmall في الصين، والتي تواجه منافسة قوية.

نمت الأعمال السحابية لشركة علي بابا بمعدل متواضع في النصف الأول من 2025، لكن من المتوقع أن تتسارع مجددًا مع تحسن البيئة الاقتصادية العالمية. كذلك، تستمر وحدات الشركة اللوجستية والخدمات المحلية والوسائط الرقمية بالنمو بمعدلات تتجاوز 10%، ما يعزز تنويع مصادر الإيرادات بعيدًا عن التجارة الإلكترونية التقليدية.

يتوقع المحللون أن تتوسع إيرادات علي بابا بمعدل سنوي حوالي 8% خلال 2025–2026، بينما من المتوقع أن تنمو ربحية السهم بمعدل سنوي مركب يبلغ 31%. هذا النمو يدعم قدرتها على تثبيت الإيرادات، توسيع الهوامش التشغيلية، وإعادة شراء الأسهم، ما يجعل السهم خيارًا جذابًا للمستثمرين على المدى الطويل.

رأيي الشخصي: أرى في علي بابا سهمًا مستقرًا نسبيًا مع إمكانات نمو كبيرة. التركيز على الأسواق الدولية والأعمال الجديدة يجعلها فرصة لتنوع المحفظة الاستثمارية بعيدة عن المخاطر المحلية.

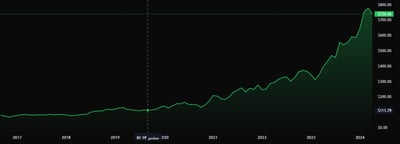

10- ميكرون MU

أعتبر ميكرون من الشركات الرائدة في تصنيع شرائح الذاكرة، وقد شهدت الشركة نموًا قويًا في الفترة الأخيرة. ارتفع السهم بشكل ملحوظ خلال 2025، بما في ذلك زيادة بنسبة 27٪ في مارس فقط، مما يعكس الطلب المتزايد على منتجاتها.

لماذا أرى في سهم MU فرصة استثمارية؟

تغطي ميكرون مجموعة واسعة من شرائح الذاكرة، من ذاكرة DRAM عالية السرعة المستخدمة في أنظمة الحوسبة إلى شرائح NAND طويلة الأمد التي تدعم حلول التخزين عالية الأداء. الطلب على كلا النوعين في تزايد مستمر، خصوصًا مع التوسع الكبير في تطبيقات الذكاء الاصطناعي التي تتطلب ذاكرة وصول عشوائي سريعة وكبيرة الحجم.

تتمتع الشركة بدخل قوي وتدفقات نقدية مستقرة. في العام الماضي، ارتفعت مبيعات DRAM بنسبة 54% وحققت NAND نموًا بنسبة 81%، ما يعكس قوة موقع الشركة في السوق. كما أضافت الإيرادات نحو 18.3 مليار دولار خلال الأرباع الأربعة الأخيرة، ما يعكس استقرارها ونموها المستمر.

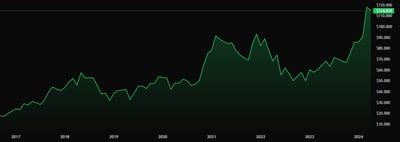

الرؤية المستقبلية لميكرون مشجعة؛ فهي واحدة من أكبر المستفيدين من توسع صناعة أشباه الموصلات مع نمو تطبيقات الذكاء الاصطناعي، مما يزيد من فرصها على المدى الطويل. خلال العقد الماضي، ارتفع سهم الشركة بنسبة كبيرة، متفوقًا على معظم المؤشرات القياسية، ما يعكس تاريخ نجاحها التجاري.

رأيي الشخصي: أرى في ميكرون سهمًا واعدًا للاستثمار طويل الأمد، خصوصًا إذا كنت تبحثين عن فرصة للاستفادة من نمو الذكاء الاصطناعي وسوق الذاكرة عالية الأداء.

كيف تبدأ الاستثمار في أفضل الأسهم خلال 2026

إذا كنت تريد معرفة كيفية بدء الاستثمار في أفضل 10 أسهم في 2026، اتبع النصائح التالية:

إنشاء خطة استثمارية

ولإنشاء الخطة الاستثمارية وخطة تداول ناجحة، اسأل نفسك هذه الأسئلة الثلاثة:

ما هي أهدافك المالية؟

كم من الوقت لديك لتحقيق تلك الأهداف؟

ما مقدار القلق الذي يمكن أن تتحمله في محفظتك أثناء رحلة التداول؟

قد تشير قدرتك على تحمل المخاطر إلى مقدار محفظتك التي تريد تخصيصها لأصول مثل الأسهم. فعلى الرغم من ثقتنا في القائمة أعلاه، إلا أن الاستثمارات تميل دائمًا إلى الارتفاع والانخفاض مع مرور الوقت.

ما الذي أبحث عنه عند شراء سهم؟

قد أدرجتُ في قائمتي أعلاه أفضل 10 أسهم للاستثمار في 2026، لكن بالتأكيد لن أتمكن من الاستثمار في كل هذه الأسهم معًا. فقد لا يثير أحدها اهتمامي، أو قد تكون الميزانية محدودة.

عند شراء الأسهم، من الضروري القيام بالبحث ودراسة العوامل التي تؤثر على أداء كل شركة. أركز دائمًا على الأمور التالية:

1. الأساسيات المالية

أبدأ بمراجعة البيانات المالية للشركة، مثل الإيرادات والأرباح وهوامش الربح. تساعدني هذه الأرقام على فهم الوضع المالي للشركة وتحديد ما إذا كان السهم فرصة استثمارية جيدة.

2. اتجاهات الصناعة

أتابع الاتجاهات في قطاع الشركة، وأقرأ التقارير البحثية والأخبار، وأدرس توقعات المحللين. هذا يمنحني رؤية واضحة عن مستقبل الصناعة واتجاهها.

3. الميزة التنافسية

أبحث عن الشركات التي تمتلك ميزة تنافسية قوية، مثل علامة تجارية معروفة أو ملكية فكرية فريدة. تمنح هذه الميزة الشركة قوة في السوق وتساعد على الحفاظ على قيمة السهم وتوزيعات الأرباح على المدى الطويل.

4. الإدارة

سجل خبرة فريق الإدارة يؤثر بشكل كبير على نجاح الشركة. أراجع تاريخ قيادتهم واستراتيجياتهم في صنع القرار لضمان قدرتهم على توجيه الشركة نحو النمو.

5. العائد الربحي

أهتم دائمًا بالأسهم التي تقدم عائدًا جيدًا على الأرباح. دفعات الأرباح المنتظمة يمكن أن تعوض جزءًا مهمًا من عائد الاستثمار على المدى الطويل.

6. التقييم

أقارن قيمة السهم بقيمته الحقيقية مقارنة بالشركات المماثلة في الصناعة. أستخدم مؤشرات مثل نسبة السعر إلى الأرباح، ونسبة السعر إلى المبيعات، ونسبة السعر إلى القيمة الدفترية لتحديد ما إذا كان السهم مبالغًا في قيمته أو مغرٍ للشراء.

7. المخاطر

كل استثمار يحمل مخاطر، لذلك أقيم المخاطر المرتبطة بالسهم قبل شرائه. أدرس مستوى ديون الشركة، تقلبات السوق، والمخاطر الجيوسياسية أو الاقتصادية التي قد تؤثر على أدائه.

أيهما أفضل: تداول الأسهم أم عقود فروقات الأسهم. وما الفرق بينهما؟

كيفية العثور على أفضل الأسهم للاستثمار في 2026

قد لا تكون قد وجدت ضالتك في القائمة أعلاه، وترغب في اختيار أفضل الأسهم بنفسك لعام 2026. إليك بعض المعايير التي ستساعدك في اختيار أسهم بديلة:

حدد اتجاهات السوق القوية طويلة المدىابحث عن الشركات التي تستفيد من الاتجاهات الكبرى والمستقبلية. الشركات التي تواكب هذه الاتجاهات يمكنها زيادة المبيعات والأرباح لسنوات، مما يحقق لك ثروة على المدى الطويل.

حاول التركيز على الشركات ذات الأسواق الكبيرة القابلة للتوسعكلما كانت السوق أكبر، زادت فرص نمو الشركة. اطلع على تقارير الصناعة لمعرفة حجم السوق المتوقع ونموه وحصة الشركة فيها.

لا تهمل الشركات ذات المزايا التنافسية القويةالشركات التي تمتلك ميزة تنافسية قوية تستطيع الصمود خلال الفترات الصعبة، مثل الركود أو التضخم المرتفع. أما الشركات الضعيفة، فقد تتعرض لمشاكل طويلة الأمد.

أمثلة على القطاعات الواعدة

الذكاء الاصطناعياستثمر في الشركات التي تطور وتطبق الذكاء الاصطناعي، مثل Nvidia وMicrosoft وAlphabet وAmazon. هذه الشركات تستفيد من الطلب المتزايد على منصات الحوسبة السحابية والتطبيقات الذكية.

الحوسبة السحابيةتنتقل قوة الحوسبة من مراكز البيانات التقليدية إلى الخوادم السحابية. شركات مثل Amazon وGoogle وSalesforce مستعدة لتلبية الطلب الكبير على قوة الحوسبة الناتجة عن الذكاء الاصطناعي.

التجارة الإلكترونيةازداد عدد المتسوقين عبر الإنترنت، لذا شركات مثل Amazon وShopify وEtsy في وضع ممتاز للنمو، خصوصًا في الأسواق الأمريكية والدولية.

السيارات الكهربائيةيتحول العالم نحو الكهرباء في المركبات. تسلا رائدة في هذا المجال، وتستفيد من الطلب المتزايد على البطاريات والسيارات الكهربائية.

الإعلان الرقميشركات مثل Meta وAlphabet تستحوذ على الجزء الأكبر من سوق الإعلان الرقمي. أما Amazon وNetflix فتتوسع أيضًا في هذا المجال، ما يزيد فرص النمو والعوائد.

البث الترفيهيمع تحول المستهلكين من البث التقليدي إلى الإنترنت، تظل شركات مثل Netflix رائدة، رغم المنافسة المتزايدة.

المدفوعات الرقميةتسهل شركات مثل Block التحول من الدفع النقدي إلى الدفع الرقمي، ما يمنحك فرصة للاستثمار في مستقبل المعاملات المالية.

المزايا التنافسية التي يجب أن تبحث عنها

تأثيرات الشبكةكل مستخدم جديد يزيد قيمة الشركة، كما في حالة Meta. صعوبة دخول المنافسين تجعل الشركة أكثر أمانًا للاستثمار.

حجم الأعمال الكبيرالشركات الكبيرة مثل Amazon تمتلك شبكات ضخمة يصعب على المنافسين الصغار محاكاتها، مما يحمي نموها.

تكاليف التحويل المرتفعةالشركات التي يصعب التحول عنها، مثل Shopify، تحافظ على عملائها لفترات طويلة، مما يعزز استقرار العوائد.

ما هي أفضل شركات التداول للاستثمار في الأسهم؟

تضم القائمة التالية أفضل 4 شركات لتداول الأسهم وفقًا لبحث أجراه خبراء أرينسن. ولإلقاء نظرة على القائمة الموسعة يمكنك اتباع الرابط بين القوسين (قائمة أفضل شركات التداول).

Tradeview

تعتبر تريد فيو وسيطًا متعدد الأصول يتيح تداول عقود الفروقات لأكثر من 10,000 أداة مالية، عبر منصات متنوعة تشمل MetaTrader 4 وMetaTrader 5. تتميز الشركة بتنظيم صارم من هيئات رقابية مرموقة، وتوفر تكاليف تداول تنافسية إلى جانب موارد بحثية شاملة. كما تقدم خيارات إيداع وسحب مرنة ,وتداول بدون حد أدنى للإيداع، لتلبية احتياجات المتداولين بمختلف مستويات الخبرة.

لماذا اخترنا Tradeview؟

لتميزها بتقديم منصات تداول احترافية مع تنفيذ سريع للأوامر وأدوات تحليل متقدمة، ما يجعلها مناسبة للمتداولين المحترفين والمبتدئين على حد سواء. الشركة تضمن شفافية في التعامل ودعم عملاء موثوق، مما يعزز الثقة على المدى الطويل. نحن نقدر الوسطاء الذين يجمعون بين الأداء القوي وتجربة متداول مريحة.

| تقييم الوسيط | 10.00 |

| الهيئات الرقابية | SCA |

| الحد الادنى للإيداع | $0 |

| حساب اسلامي | نعم |

| طرق الدفع | حوالات بنكية, عملات رقمية, بطاقات إئتمانية, بنوك إلكترونية |

| الفرع الرئيسي | نيويورك |

| خدمة العملاء | |

| حساب تجريبي | نعم |

| منصات التداول | Metatrader 4, Metatrader 5, cTrader, API/FIX |

ايجابيات

-

فصل أموال العملاء عن أموال الشركة.

-

تنظيم من الهيئة الرقابية SCA في الإمارات العربية المتحدة.

-

يمكنك فتح حساب بدون حد أدنى للإيداع، مما يجعلها مناسبة للمبتدئين.

-

منصات تداول احترافية تلبي احتياجات المتداولين من كل الفئات.

-

مجموعة كبيرة من أصول التداول في كل الفئات بما في ذلك تداول الفوركس، الأسهم، العملات الرقمية، السلع والمؤشرات وغيرها.

-

تداول ECN من خلال نظام Innovative Liquidity Connector® يمنح وصول مباشر لما يزيد عن 50 بنك ومزود سيولة.

-

فروق أسعار ضيقة تبدأ من 0 نقطة.

-

أكثر من 120000 متداول، مما يبرهن على ثقة العملاء.

-

رافعة مالية كبيرة تصل إلى 1:500.

-

خدمة عملاء عالمية متعددة اللغات، تلبي احتياجات المتداولين من كل مكان، وتوافر الدعم باللغة العربية.

-

لا يوجد أي رسوم على الإيداع.

-

إمكانية تداول الأسهم الأمريكية الحقيقية.

سلبيات

-

عدم وجود منصة تداول خاصة بالشركة.1

-

رسوم عدم نشاط والتي قد تؤثر على المتداولين غير النشطين.

Capital.com

تعتبر Capital.com، مثل أي وسيط موثوق عالميًا، مرخصة ومنظمة من قبل عدة هيئات رقابية من الدرجة الأولى. يتميز الوسيط بإمكانية البدء بإيداع منخفض يصل إلى 20 دولارًا فقط عن طريق البطاقة، ويقدم هيكل رسوم واضح مع التداول بدون عمولات على جميع الأدوات. توفر Capital.com بيئة مناسبة لكل من المتداولين المبتدئين والمحترفين، مع مجموعة واسعة من عقود الفروقات، فروقات أسعار ضيقة، ومنصات قوية مثل TradingView وMT4.

لماذا اخترنا Capital.com؟

لتميزها بتقديم منصة تداول سهلة الاستخدام مدعومة بالذكاء الاصطناعي وتحليلات تعليمية شاملة. الشركة تركز على تجربة متداول سلسة وآمنة، مع شفافية في الرسوم وسياسات واضحة لحماية العملاء. نحن نختار الوسطاء الذين يجعلون التداول البسيط والآمن أولوية.

| تقييم الوسيط | 10.00 |

| الهيئات الرقابية | FCA, CySEC, ASIC, SCA, SCB |

| الحد الادنى للإيداع | $20 by card |

| حساب اسلامي | نعم |

| طرق الدفع | بطاقة الائتمان، التحويل البنكي، Apple Pay، Google Pay |

| الفرع الرئيسي | قبرص |

| خدمة العملاء | Market Opening Hours |

| حساب تجريبي | نعم |

| منصات التداول | Web platform, MT4, TradingView platform |

ايجابيات

-

خاضع لتنظيم عدة هيئات مرموقة من الفئة الأولى والثانية.

-

أكثر من 14,000 تقييم من مستخدمي Trustpilot ما يعكس مستوى عالٍ من الثقة وشعبية واسعة بين المستخدمين.

-

حد أدنى منخفض للإيداع يصل إلى 20 دولارًا فقط عند الدفع بالبطاقة.

-

تداول بدون عمولات على جميع فئات الأصول.

-

حماية من الرصيد السلبي لجميع العملاء الأفراد.

-

مجموعة واسعة من أدوات التداول التي تضم أكثر من 4,500 عقد فروقات (CFDs) تغطي فئات أصول متنوعة.

-

منصات تداول قوية، متاحة على الويب والأجهزة المحمولة.

-

إمكانية الوصول إلى MT4 ودمج مباشر مع TradingView.

-

تطبيق تعليمي حائز على جوائز، يضم مقاطع فيديو، دورات تعليمية، واختبارات تفاعلية.

-

لا يوجد رسوم على الإيداع أو السحب أو عدم النشاط، مع إمكانية وجود بعض الرسوم المحددة على خدمات أخرى.

-

فروقات أسعار تنافسية تبدأ من 0.6 نقطة على أزواج الفوركس الرئيسية.

سلبيات

-

تداول العقود مقابل الفروقات فقط، دون ملكية حقيقية للأصول.

-

لا دعم لمنصتي MT5 أو cTrader.

-

غياب بعض فئات الأصول مثل السندات والخيارات.

ICM capital

تأسست ICM Capital في 2009 ومقرها لندن، وهي شركة وساطة مرخصة من قبل هيئات رقابية مثل FCA، مما يضمن بيئة تداول آمنة وشفافة. تقدم الشركة مجموعة واسعة من الأدوات المالية مثل الفوركس والمعادن الثمينة والأسهم الأمريكية وعقود الفروقات، وتدعم عدة أنواع من الحسابات تبدأ من 200 دولار كحد أدنى للإيداع. كما توفر خدماتها بعدة لغات، بما في ذلك الإنجليزية والعربية والصينية، مما يعزز تجربة العملاء.

لماذا اخترنا ICM Capital؟

لخبرتها الطويلة في أسواق التداول وسمعتها القوية في تقديم منصات متقدمة وأدوات تداول مبتكرة. توفر الشركة بيئة آمنة للمتداولين مع دعم عملاء متجاوب وسياسات شفافة، ما يجعلها خيارًا موثوقًا للمهتمين بالتحليل الفني والاستثمار الآمن. نحن نقدر الوسطاء الذين يوازنوا بين الابتكار والموثوقية.

| تقييم الوسيط | 9.11 |

| الهيئات الرقابية | FCA |

| الحد الادنى للإيداع | $200 |

| حساب اسلامي | نعم |

| طرق الدفع | حوالات بنكية, بطاقات إئتمانية, بنوك إلكترونية |

| الفرع الرئيسي | لندن |

| خدمة العملاء | ساعات السوق |

| حساب تجريبي | نعم |

| منصات التداول | MT4, MT5, C TRADER, Web Platform |

ايجابيات

-

فصل أموال العملاء عن أموال الشركة.

-

مرخص من هيئة السلوك المالي في المملكة المتحدة (FCA).

-

خبرة طويلة في مجال التداول منذ عام 2009.

-

أكثر من 300,000 متداول، مما يبرهن على ثقة العملاء.

-

خيارات إيداع متنوعة.

-

لا يوجد رسوم سواب.

-

إمكانية تحميل منصة ميتاتريدر 4 (MT4) على الأجهزة المحمولة، بالإضافة إلى نسخة سطح المكتب.

-

فروق أسعار تنافسية.

-

فروق أسعار ECN تبدأ من صفر.

-

تنفيذ سريع للصفقات بدون إعادة تسعير.

سلبيات

-

عدم وجود منصة تداول خاصة بالشركة.

-

عدم تقديم خدمات للمقيمين في الولايات المتحدة.

-

عرض محدود للعملات الرقمية.

-

رسوم عدم نشاط والتي قد تؤثر على المتداولين غير النشطين.

IG Group

تعد IG Group وسيطًا متعدد الأصول تقدم تداول عقود الفروقات عبر أكثر من 17,000 أصل، مع منصات متنوعة مثل MetaTrader 4 وL2 Dealer. تخضع لتنظيم 10 هيئات رقابية وتتميز بتكاليف تداول تنافسية وموارد بحثية شاملة. تقدم خيارات مرنة للإيداع والسحب، مع حد أدنى للإيداع 0 دولار.

لماذا اخترنا IG Group؟

لتميزها في الشفافية والالتزام بالتعامل النزيه، مع شروط واضحة وسياسات صديقة للعملاء. التقارير الدقيقة والصادقة تبني الثقة وتعزز العلاقة طويلة الأمد مع العملاء. نحن نقدر الوسطاء الذين يضعون الوضوح فوق التعقيد.

| تقييم الوسيط | 8.54 |

| الهيئات الرقابية | FCA |

| الحد الادنى للإيداع | $250 |

| حساب اسلامي | نعم |

| طرق الدفع | حوالات بنكية, بطاقات إئتمانية |

| الفرع الرئيسي | لندن |

| خدمة العملاء | ساعات السوق |

| حساب تجريبي | نعم |

| منصات التداول | IG Trading, MT4,ProRealTime,L2 Dealer |

ايجابيات

-

منصات سهلة للأجهزة المحمولة.

-

سبريد منخفض.

-

توفير مواد بحثية شاملة لتعليم العملاء.

-

خاضعة للتنظيم من قبل العديد من الهيئات المرموقة.

-

يتمتع عملاء المملكة المتحدة والاتحاد الأوروبي بحماية من الرصيد السالب.

-

شركة مستقرة مالية ومدرجة في البورصة.

-

استجابة سريعة لاستفسارات خدمة العملاء.

-

مجموعة واسعة من الأصول القابلة للتداول.

-

مجتمع تداول اجتماعي قوي.

سلبيات

-

يقتصر عملاء الولايات المتحدة على تداول الفوركس فقط.

-

لا يحصل عملاء الولايات المتحدة الأمريكية على حماية من الرصيد السالب.

-

أسعار عقود الفروقات لدى IG قد تكون مرتفعة مقارنة بمعايير الصناعة.

-

محفظة منتجات محدودة تضم فقط عقود الفروقات والخيارات في العديد من البلدان.

SAXO BANK

تأسس ساكسو بنك في 1992 ويعد وسيطًا آمنًا في الفوركس والعقود مقابل الفروقات مع تراخيص مرموقة. يركز على المتداولين المحترفين ويقدم منصات مثل SaxoTraderGO وSaxoTraderPRO. يقدم البنك حسابات متنوعة وإيداع عبر التحويلات البنكية وبطاقات الائتمان، مع أبحاث عالية الجودة ودعم ممتاز، ويخدم أكثر من 1.2 مليون عميل عالميًا.

لماذا اخترنا ساكسو بنك؟

لسمعته العالمية في تقديم خدمات التداول والاستثمار مع منصات قوية وأدوات تحليل متقدمة. البنك يركز على الشفافية والأمان في التعاملات، ويوفر دعم عملاء متميز وسياسات واضحة لحماية المستثمرين. نحن نختار الوسطاء الذين يجمعون بين الخبرة العالمية وتجربة متداول موثوقة وآمنة.

| تقييم الوسيط | 8.09 |

| الهيئات الرقابية | FCA |

| الحد الادنى للإيداع | $0 |

| حساب اسلامي | لا |

| طرق الدفع | حوالات بنكية، بطاقات إئتمانية |

| الفرع الرئيسي | كوبنهاجن الدنمارك |

| خدمة العملاء | ساعات السوق |

| حساب تجريبي | نعم |

| منصات التداول | SaxoTrader |

ايجابيات

-

مجموعة واسعة من الأدوات والمنتجات المتاحة.

-

يقدم تداول الهامش القائم على المحافظ للمحترفين.

-

مرخص من قبل هيئات تنظيمية رائدة.

-

منصات تداول ممتازة.

-

أنواع حسابات متنوعة.

-

من أفضل أدوات البحث في الصناعة.

-

يوفر حماية لحسابات العملاء.

-

لا توجد رسوم على عدم النشاط.

-

لا توجد رسوم على المنصة.

-

لا يوجد حد أدنى للإيداع للحسابات الأساسية.

سلبيات

-

بعض الرسوم على السندات والخيارات والعقود الآجلة مرتفعة.

-

مع وجود العديد من الأصول، قد تكون الرسوم محيرة.

-

الحد الأدنى المرتفع للإيداع للحسابات البلاتينية وVIP.

-

لا يقبل عملاء من الولايات المتحدة.

-

لا يوجد منصة MT4 للمتداولين الذين اعتادوا عليها.

-

لا يوجد حماية من الرصيد السالب (GSLO).

-

لا يوجد حسابات إسلامية.

CMC MARKETS

CMC Markets هي منصة تداول رائدة تأسست في 1989، تقدم أكثر من 12,000 أداة مالية، بما في ذلك الفوركس، السلع، الأسهم، والعملات الرقمية. مرخصة من FCA ومدرجة في بورصة لندن، توفر منصات تداول متقدمة مثل Next Generation وMT4. تتميز بتقديم دعم عملاء متميز وتحليلات شاملة، ولا تتطلب حد أدنى للإيداع.

لماذا اخترنا CMC Markets؟

لتميزها بتقديم منصات تداول متقدمة مع أدوات تحليل شاملة وأسعار تنافسية. الشركة تركز على الشفافية في الرسوم وتنفيذ سريع للأوامر، مع دعم عملاء موثوق، مما يجعلها خيارًا آمنًا للمتداولين الباحثين عن تجربة احترافية. نحن نقدر الوسطاء الذين يجمعون بين التكنولوجيا المتطورة والموثوقية في التعامل.

| تقييم الوسيط | 8.07 |

| الهيئات الرقابية | FCA |

| الحد الادنى للإيداع | 0$ |

| حساب اسلامي | لا |

| طرق الدفع | حوالات بنكية، بطاقات ائتمانية، بنوك إلكترونية |

| الفرع الرئيسي | لندن |

| خدمة العملاء | ساعات السوق |

| حساب تجريبي | نعم |

| منصات التداول | Proprietary Platform, MT4, Web Platform |

ايجابيات

-

مجموعة متنوعة من المنتجات التي تلبي احتياجات جميع أنواع المتداولين.

-

تتمتع بسمعة قوية كوسيط مرخص ومعتمد من هيئات تنظيمية من الدرجة الأولى.

-

رسوم تداول تنافسية في سوق الفوركس.

-

تولي اهتمامًا كبيرًا بتعليم المتداولين وتقديم دعم متميز على مدار الساعة.

-

منصات تداول قوية وسهلة الاستخدام على الويب والهاتف المحمول.

-

حماية من الرصيد السلبي وتدابير أمان لضمان أموال العملاء.

-

ميزات بحث وتحليل متقدمة تعتبر من بين الأفضل في الصناعة.

سلبيات

-

لا تقبل العملاء من الولايات المتحدة الأمريكية.

-

فوارق أسعار عالية على بعض المؤشرات.

-

تقتصر على تداول عقود الفروقات فقط.

-

لا تدعم الإيداع والسحب عبر المدفوعات الإلكترونية.

think markets

تأسست ThinkMarkets في 2010 وتخدم عملاء من 165 دولة. هي وسيط مرخص يخضع لرقابة هيئات مثل FCA وASIC، وتوفر مجموعة متنوعة من الأدوات المالية عبر منصات مثل MetaTrader 4 وThinkTrader. تقدم دعمًا متعدد اللغات على مدار الساعة، وتتيح طرق إيداع متنوعة.

لماذا اخترنا ThinkMarkets؟

لتميزها بتقديم بيئة تداول آمنة مع منصات مبتكرة وأدوات تحليل قوية، بالإضافة إلى دعم عملاء سريع وشفاف. الشركة تهتم بحماية أموال العملاء وتوفير تجربة تداول سلسة وموثوقة. نحن نقدر الوسطاء الذين يجمعون بين الأمان والابتكار لتلبية احتياجات المتداولين المحترفين والمبتدئين.

| تقييم الوسيط | 8.05 |

| الهيئات الرقابية | FCA |

| الحد الادنى للإيداع | $50 |

| حساب اسلامي | نعم |

| طرق الدفع | حوالات بنكية، بطاقات ائتمانية، بنوك إلكترونية، عملات رقمية |

| الفرع الرئيسي | أستراليا |

| خدمة العملاء | ساعات السوق |

| حساب تجريبي | نعم |

| منصات التداول | Proprietary Platform, Web Platform, MT4, MT5 |

ايجابيات

-

دعم للمبتدئين متاح على مدار الساعة وطوال أيام الأسبوع.

-

فروق أسعار تبدأ من 0.0 نقطة.

-

خدمة عملاء جيدة متاحة على مدار الساعة وطوال أيام الأسبوع.

-

تداول أسهم العقود مقابل الفروقات (CFD) والمؤشرات بدون رسوم إضافية.

-

لا توجد رسوم على تداول الفوركس.

-

تحليل فني ومعلومات سوقية عالية الجودة.

سلبيات

-

لا تقدم خيارات ثنائية.

-

يتم فرض عمولات على نوعين من الحسابات.

-

نطاق الأصول القابلة للتداول أقل تنوعًا مقارنة ببعض المنافسين.

-

لا يُسمح للعملاء من الولايات المتحدة بالتسجيل.

ملخص

الآن وبعد أن حصلت على القائمة النهائية لأفضل 10 أسهم للاستثمار في 2026، فكر جيدًا قبل الشراء. أي سهم منهم سيكون مفضل ومناسب لمحفظتك الاستثمارية وأهدافك المالية؟ أيهم سيكون متنوع أو يعمل كأداة تحوط في محفظتك. قارن تقييم كل سهم مع نظرائه، واحصل على نظرة شاملة حول السهم قبل بدء التداول فيه.

هل تعلم أن هناك آلاف الأسهم التي يمكنك الاختيار من بينها في أي وقت لإنشاء محفظتك الاستثمارية المثالية؟ ولكن ليس جميعها يناسبك أو سيحقق لك أرباحًا. قد يكون اختيار الأسهم أمرًا شاقًا، لذا قررنا في أرينسن تولي الأمر ومساعدتك في هذا.

الأسئلة الشائعة

نعم أنت بحاجة إلى وسيط لشراء الأسهم. الوسيط هو شركة تداول يمكنها شراء وبيع الأسهم نيابة عنك. من المهم البحث والمقارنة بين الوسطاء المختلفين للعثور على الوسيط الذي يناسب احتياجاتك وأهدافك الاستثمارية وتفضيلاتك السعرية.

تحتاج إلى فتح حساب وساطة عبر الإنترنت لتتمكن من شراء الأسهم عبر الإنترنت. في حين أن بعض الوسطاء عبارة عن شركات تقليدية، فإن بعض شركات الوساطة عبر الإنترنت تقدم تداولًا بدون عمولة ورسوم منخفضة.

إن مفتاح اختيار الأسهم الناجح هو ببساطة الشراء بسعر منخفض والبيع بسعر مرتفع. ومع ذلك، هناك طرق عديدة لتحقيق هذا الهدف. إحدى الطرق هي توقع الأسهم التي ستزيد من أرباحها.

يعتمد مقدار الاستثمار في الأسهم بشكل كامل على أهدافك المالية الشخصية وقدرتك على تحمل المخاطر. القاعدة العامة هي استثمار ما بين 5% و10% من إجمالي قيمة محفظتك في الأسهم الفردية والباقي في الصناديق المتنوعة.

من الصعب التعميم، لكن أسعار الفائدة المرتفعة تجعل اقتراض الأموال أكثر تكلفة بالنسبة للشركات، مما قد يؤثر سلبًا على أرباحها وربحيتها. ومع ذلك، من المهم ملاحظة أن العلاقة بين أسعار الفائدة وسوق الأوراق المالية يمكن أن تكون معقدة وأن هناك العديد من العوامل الأخرى التي يمكن أن تؤثر على أداء الأسهم، مثل البيئة الاقتصادية العامة، والعوامل الخاصة بالشركة، ومعنويات المستثمرين.