مؤشر بولينجر باند Bollinger Bands

بولينجر باند Bollinger Bands، هي أداة التحليل الفني الأكثر شيوعًا واستخدامًا. اخترعها جون بولينجر في الثمانينات، وتستخدم على نطاق واسع لتحديد اتجاهات أسعار الأصول المحتملة وانتكاساتها. في هذا الدرس، سنستكشف سويًا خطوط بولينجر باند بالتفصيل وكيف يمكن استخدامها في التداول. إليكم bollinger bands شرح بالتفصيل.

ما هو مؤشر بولينجر باند؟

هو مؤشر فني وأداة تحليل فني تتكون من خط متوسط متحرك وخطين للانحراف المعياري يتم رسمهما أعلى وتحت خط المتوسط المتحرك. عادة ما يتم تحديد خط المتوسط المتحرك عند 20 فترة، ولكن يمكن للمتداولين تعديله وفقًا لتفضيلاتهم.

يتم تعيين خطوط الانحراف المعياري عند انحرافين معياريين عن خط المتوسط المتحرك. تساعد خطوط بولينجر المتداولين على تحديد التقلبات والنطاق السعري المحتمل للأصول المختلفة من فوركس، سلع، أسهم، مؤشرات، عملات رقمية وغيرها.

وكما يوحي الاسم، فإن Bollinger Bands هي قنوات (نطاقات) سعرية يتم رسمها أعلى وأسفل حركة السعر. تعتمد هذه الخطوط الخارجية على تقلبات الأسعار، مما يعني أنها تتوسع عندما يتقلب السعر واتجاهاته بقوة. على العكس من ذلك، تتقلص النطاقات خلال عمليات الدمج الجانبية واتجاهات الزخم المنخفضة. كلما طالت فترة فتائل الشموع، زادت التقلبات، وبالتالي، زاد التباعد بين خطوط بولينجر باند.

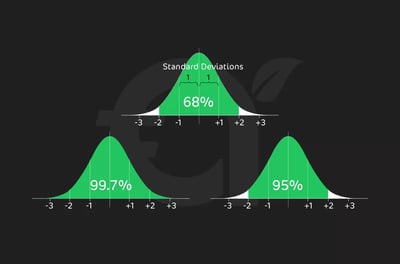

ما هو الانحراف المعياري؟

أحد العناصر المهمة في مؤشر بولينجر باند هو الانحراف المعياري. دون الدخول في أمور تقنية للغاية، يقيس الانحراف المعياري تقلبات الأسعار والانحراف عن متوسط حجم الشمعة.

الانحراف المعياري الصغير يعني أن حجم الشمعة كان قريبًا من متوسط حجم الشمعة. يعني الانحراف المعياري الكبير أن حجم الشموع كان في كل مكان وانحرف بشدة عن متوسط حجم الشمعة المعتاد.

كيف يعمل مؤشر بولينجر باند؟

عندما تضيق النطاقات خلال فترة من التقلبات المنخفضة، فإن ذلك يزيد من احتمالية تحرك السعر بشكل حاد في أي من الاتجاهين. انتبه إلى الحركة الخاطئة في الاتجاه المعاكس والتي تنعكس قبل أن يبدأ الاتجاه الصحيح.

عندما تنفصل النطاقات بمقدار كبير غير عادي، تزداد التقلبات وقد ينتهي أي اتجاه حالي.

تميل الأسعار إلى الارتداد داخل غلاف النطاقات، حيث تلامس نطاقًا واحدًا ثم تنتقل إلى النطاق الآخر. يمكنك استخدام هذه التقلبات للمساعدة في تحديد أهداف الربح المحتملة. على سبيل المثال، إذا ارتد السعر من النطاق السفلي ثم تجاوز المتوسط المتحرك، يصبح النطاق العلوي هو هدف الربح.

يمكن أن يتجاوز السعر أو يقترب من النطاق لفترات طويلة خلال الاتجاهات القوية. ويمكن توقع استمرار الاتجاه القوي عندما يتحرك السعر خارج النطاقات. ومع ذلك، إذا تحركت الأسعار على الفور مرة أخرى داخل النطاق، فسيتم إلغاء القوة المقترحة.

كيف يتم رسم خطوط بولينجر باند؟

- خط علوي

- خط وسط

- خط سفلي

كيف يتم حساب مؤشر بولينجر باند؟

ماذا تخبرك إشارات بولينج باند؟

المعلومات الأساسية التي يمكن أن توفرها Bollinger Bands هي مستوى تقلبات السوق:

إذا كانت النطاقات ضيقة، فهذا يشير إلى أن السوق يشهد تقلبات منخفضة.

إذا كانت النطاقات واسعة، فهذا يشير إلى أن السوق يعاني من تقلبات عالية.

يمكن أن تكون هذه المعلومات مفيدة للمتداولين في تعديل استراتيجيات التداول الخاصة بهم وفقًا لذلك.

بالإضافة إلى ذلك، يمكن لـ Bollinger Bands أيضًا تزويد المتداولين بإشارات شراء أو بيع محتملة:

إذا لامس سعر الأصل أو تجاوز النطاق العلوي، فقد يكون ذلك مؤشرًا على أن الأصل في منطقة ذروة الشراء، وقد يتم إنشاء إشارة بيع.

إذا لامس السعر النطاق السفلي أو تجاوزه، فقد يكون ذلك مؤشرًا على أن الأصل في منطقة ذروة البيع، وقد يتم إنشاء إشارة شراء.

ومع ذلك، من المهم ملاحظة أنه لا ينبغي الاعتماد على Bollinger Bands كمؤشر وحيد لاتخاذ قرارات التداول. يجب على المتداولين استخدامها بالإضافة إلى المؤشرات الفنية الأخرى والتحليلات الأساسية لتأكيد الإشارات واتخاذ قرارات تداول مستنيرة. يمكن أن تحدث إشارات خاطئة، مما قد يؤدي إلى خسائر إذا اعتمد المتداولون بشكل كبير على النطاقات.

بشكل عام، يمكن أن توفر Bollinger Bands للمتداولين معلومات قيمة حول تقلبات السوق وفرص التداول المحتملة، ولكن يجب استخدامها مع أدوات وطرق تحليل أخرى لاتخاذ قرارات مستنيرة.

مثال على إشارات بولينجر باند المختلفة

لنفترض أن أحد المتداولين يقوم بتحليل سعر أصل ما خلال فترة 20 يومًا. ويستخدم المتوسط المتحرك البسيط لمدة 20 يومًا (SMA) كخط وسط ويحدد النطاقين العلوي والسفلي بانحرافين معياريين بعيدًا عن SMA.

إذا كان سعر الأصل يتداول ضمن النطاقين العلوي والسفلي، فهذا يشير إلى أن السوق لا يعاني من تقلبات شديدة. إذا تحرك السعر خارج النطاقات العلوية أو السفلية، فهذا يشير إلى أن السوق يشهد تقلبات عالية.

يمكن للمتداولين استخدام هذا لتحديد إشارات الشراء أو البيع المحتملة.

فعلى سبيل المثال، إذا لامس السعر النطاق العلوي، فقد يكون ذلك مؤشرًا على أن الأصل في منطقة ذروة الشراء، وقد يتم إنشاء إشارة بيع. على العكس من ذلك، إذا لمس السعر النطاق السفلي، فقد يكون ذلك مؤشرا على أن الأصل في ذروة البيع، وقد يتم إنشاء إشارة شراء.

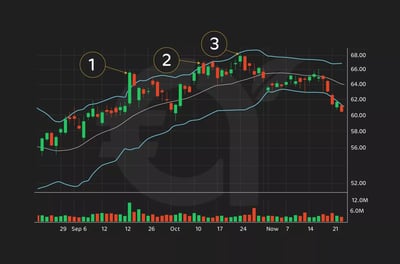

أنماط مؤشر بولينجر باند

قاع W

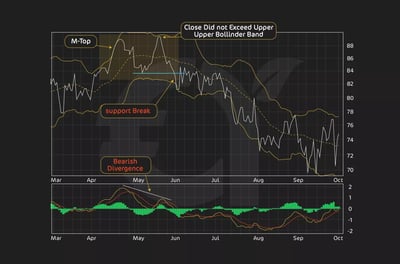

قمة M

ثلاث ارتفاعات متتالية

الإشارة إلى بدايات أو نهايات الاتجاه

- إذا كنت تتطلع إلى الشراء عند التداول بالضغط، ففكر في وضع نقطة دخول شراء فوق النطاق العلوي. بمجرد تنفيذه، يمكنك وضع نقطة توقف أولية تحت قاع تشكيل الاختراق أو تحت النطاق السفلي.

- إذا كنت تقوم بالبيع على المكشوف، فيمكنك وضع نقطة دخول بيع قصيرة أسفل النطاق السفلي في منطقة الضغط، وبمجرد تنفيذها، فكر في وضع توقفك الأولي فوق قمة تشكيل الاختراق أو فوق النطاق العلوي.

استخدام بولينجر باند في استراتيجية التداول الخاصة بك

يمكن أن يساعد مؤشر بولينجر باند المتداولين على تحديد ظروف ذروة الشراء وذروة البيع بناءً على مفهوم الارتداد المتوسط، والذي يشير إلى أنه بمرور الوقت، سوف يميل الأصل إلى التقارب عند متوسط سعره.

عندما يتم تداول السعر بالقرب من النطاق العلوي، فهذا يشير إلى أن الأصل في منطقة ذروة الشراء وقد يكون من المقرر تصحيح السعر. عندما يكون السعر بالقرب من النطاق السفلي، فهذا يشير إلى أن الأصل في منطقة ذروة البيع وقد يكون جاهزًا للانتعاش.

يمكن أن يوفر هذا استراتيجية للأسواق ذات النطاق المحدود، حيث يقوم المتداول بالشراء عندما يلامس السعر النطاق السفلي ويبيع عندما يمس النطاق العلوي. ومع ذلك، عندما يتحرك السهم في اتجاه قوي، قد لا تعمل هذه الإشارات أيضًا. يمكن أن تستمر الأسعار السائدة في "السير" على طول النطاقات العلوية أو السفلية لفترة طويلة.

إحدى الطرق التي يمكن للمتداولين من خلالها تكييف استراتيجية Bollinger Bands في سوق تتجه هي تحديد اتجاه الاتجاه ومن ثم إجراء الصفقات المقابلة فقط.

عيوب مؤشر بولينجر باند

من المهم ملاحظة أن خطوط بولينجر ليست دقيقة دائمًا ولا ينبغي الاعتماد عليها كمؤشر وحيد لاتخاذ قرارات التداول. يمكن أن تتغير ظروف السوق بسرعة، وقد لا تعكس النطاقات دائمًا مستويات التقلب الحالية بدقة. بالإضافة إلى ذلك، يمكن أن تحدث إشارات خاطئة، مما قد يؤدي إلى خسائر إذا اعتمد المتداولون بشكل كبير على النطاقات.

يجب على المتداولين استخدام خطوط بولينجر بالإضافة إلى المؤشرات الفنية الأخرى والتحليل الأساسي لتحديد الإشارات واتخاذ قرارات تداول مستنيرة. ويجب عليهم أيضًا مراعاة مدى تحملهم للمخاطر وأسلوب التداول الخاص بهم عند استخدام مؤشر بولينجر باند أو أي مؤشر فني آخر.

ومن أكبر عيوب مؤشر بولينجر باند:

إشارات كاذبة: يمكن أن تولد خطوط بولينجر إشارات خاطئة، خاصة في الأسواق التي لا تتجه. يجب على المتداولين استخدام Bollinger Bands جنبًا إلى جنب مع أدوات التحليل الفني الأخرى لتأكيد الإشارات.

قد لا يعمل في جميع ظروف السوق: قد لا تعمل خطوط بولينجر في جميع ظروف السوق. في الأسواق المتقلبة أو الجانبية، وقد لا يوفر دقيقة.